新型コロナショックで魅力を増すリート銘柄【おすすめ銘柄も】

こんにちは。

まだまだコロナショックの余波が続いていますね。

コロナショックに伴う株価下落により、配当的に魅力のある株式が出てきていますが、株式だけではなくリートでも配当利回りが5%を超える銘柄が増えてきました。

【株式に関する記事はこちらをご覧ください】

新型コロナショックで魅力を増した高配当銘柄

ホテル特化型のリートは相当に売り込まれていたのですが、先週の金曜日に住宅系やオフィス系などの銘柄もそろって売られ、全体的に配当利回りが急上昇しました。

ホテル特化型の銘柄以外は、賃料に大きな変動はないでしょうから、投資家の都合で売られたことになります。自分は、株式での損失穴埋めにリートや金が使われたと理解しています。

リートは家賃がベースとなるため、個別株式よりも配当が安定している銘柄が多いです。

世界的な低金利がしばらく続く可能性も高く、このタイミングでポートフォリオに組み込んでおくのもありだと思い、直近の動向や自分が良いと思った銘柄をまとめました。

目次

新型コロナショックで魅力を増したリート銘柄

選定基準

- 配当が4%以上

- スポンサー(株主)がしっかりしている

- 将来的な成長・回復シナリオが描ける

- 個別に買いたいと思わせる条件がある

- 検討基準日:2020年3月3日終値ベース

リートの魅力は、配当利回りの高さにあるので、まずは利回りを確保できていることが最低条件です。

信用力については、スポンサーがどこかで判断しています。

格付などの指標もあるのですが、リートの中で相対的に低格付けであっても、リート以外の不動産との比較では十分競争優位に立っている物件が多いので、最低限どこかの格付機関から格付を付与されていれば十分、と考えています。

むしろ、スポンサー(株主)とリート間のガバナンス(スポンサーの売れ残りの物件をリートに引き取らせるような行為)が気になるので、スポンサーに大手が入っているようなリートを自分は好んでいます。

そのほか、成長・回復のストーリーや強みなどがあるかどうかを個別に検討してピックアップしています。

候補銘柄

- フロンティア不動産投資法人(商業特化型)

- 日本賃貸住宅投資法人(住宅特化型)

- ヘルスケア&メディカル投資法人(ヘルスケア施設特化型)

- 星野リゾート投資法人(ホテル特化型)

1.フロンティア不動産投資法人(8964)

【基本情報】

- 投資口価格:403,500円

- 時価総額:2,094億円

- 分配金利回り:5.26%

- スポンサー(上位株主):三井不動産

- 投資対象:商業施設特化型

【ポイント】

三井不動産がスポンサーとなっている商業系のリートです。

非常に格付けも高く、日銀も大量保有しています。

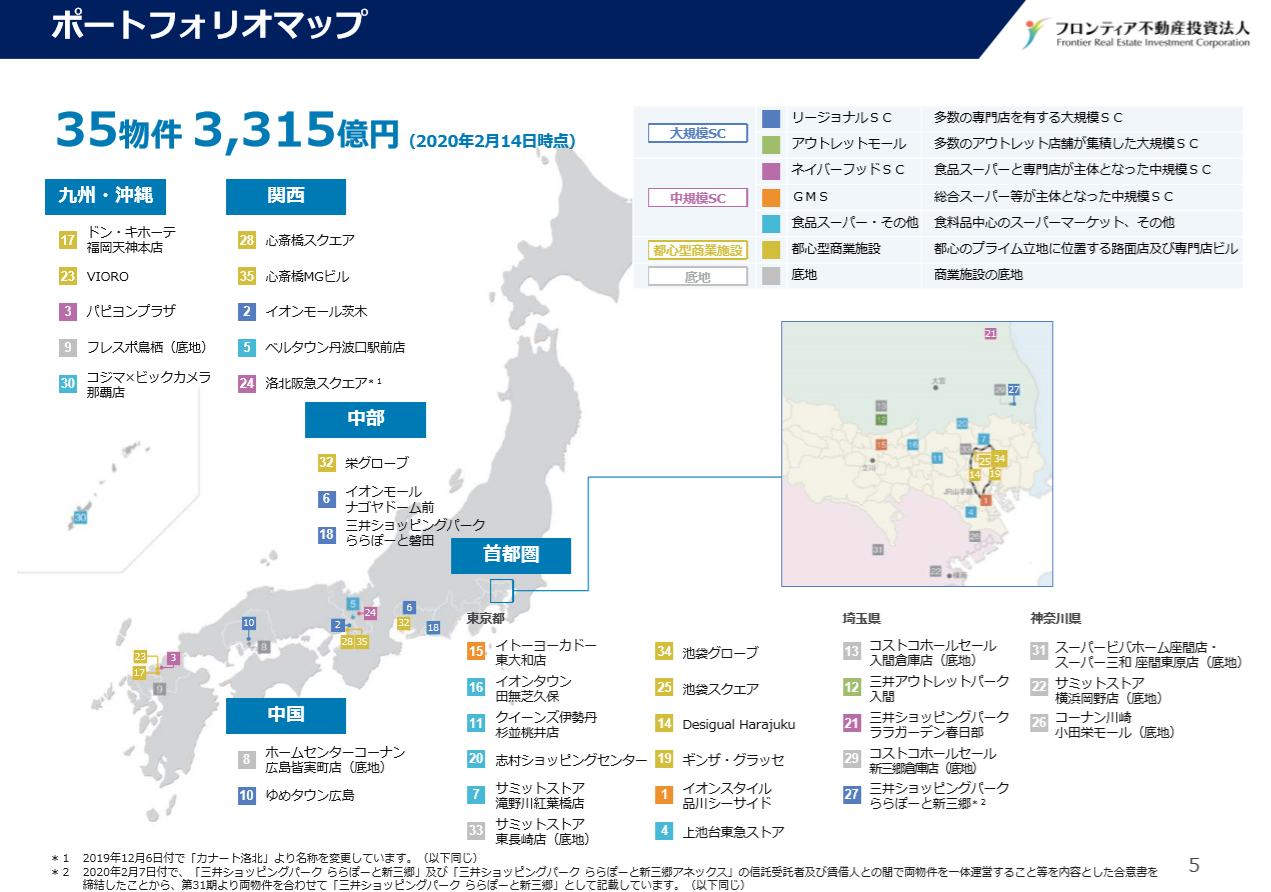

三井アウトレット・ららぽーと・コストコなど、首都圏を中心に全国で35物件保有しています。

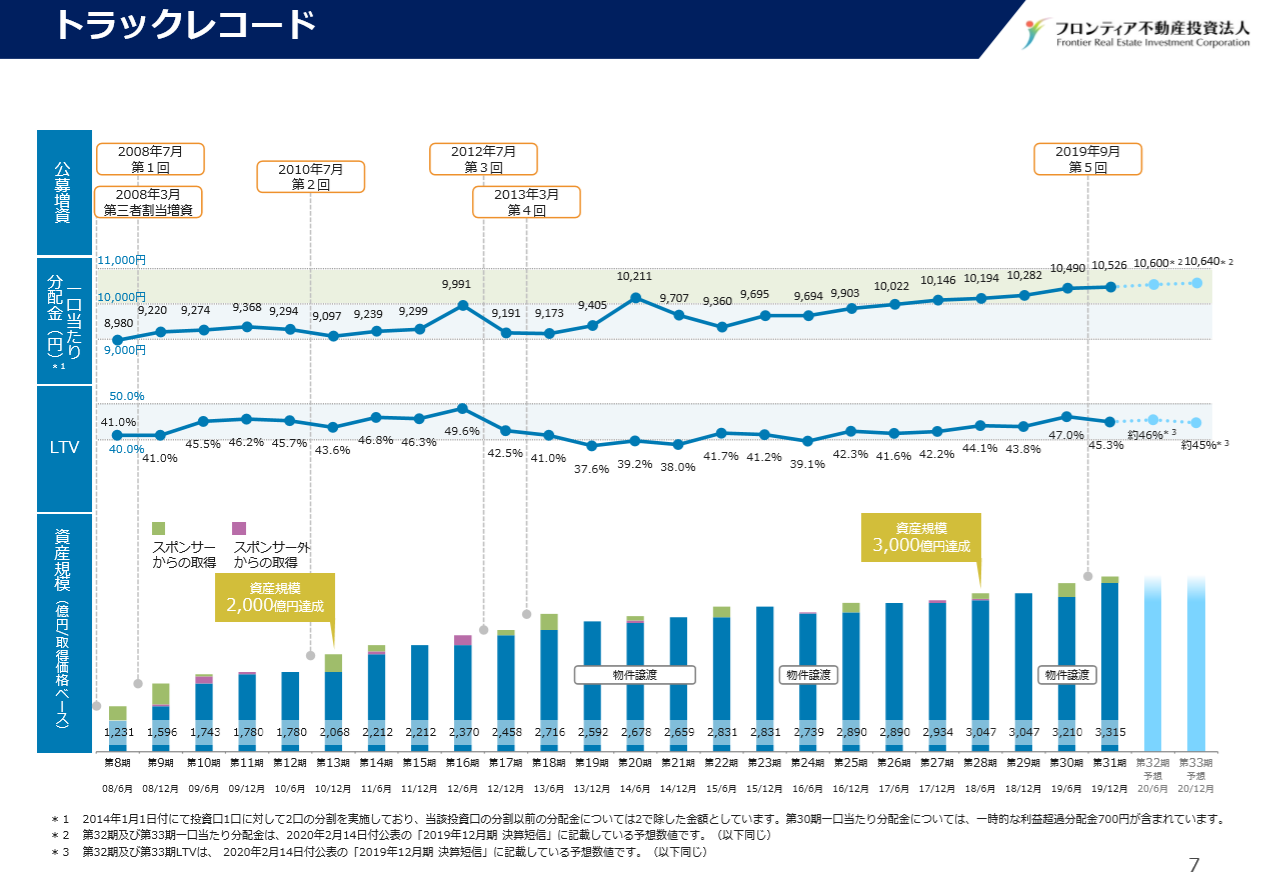

また、こちらの投資法人の一口当たりの分配金は設定来増加傾向にあり、10年前と比較して10%以上増えています。

長きにわたり安定したパフォーマンスを上げている高格付け銘柄にもかかわらず、金曜日の相場急落により、利回りが5.26%まで上昇しています。

この銘柄に限らず商業施設特化型のリートについては、AmazonなどEC系との競争激化によるパフォーマンスの低下懸念はありますが、①競争力のある物件を保有していること、②リスクが金利に織り込まれて高利回りであること、③長期の賃貸借契約を結んでいるものが多いこと、③スポンサーの信用度・格付けが高いこと、④過去10年以上にわたり安定したパフォーマンスを見せていること、などから今後も安定した運用成績をもたらしてくれると考えています。

2.日本賃貸住宅投資法人(8986)

【基本情報】

- 投資口価格:99,700円

- 時価総額:1,635億円

- 分配金利回り:4.16%

- スポンサー(上位株主):大和証券グループ本社

- 投資対象:住宅特化型

【ポイント】

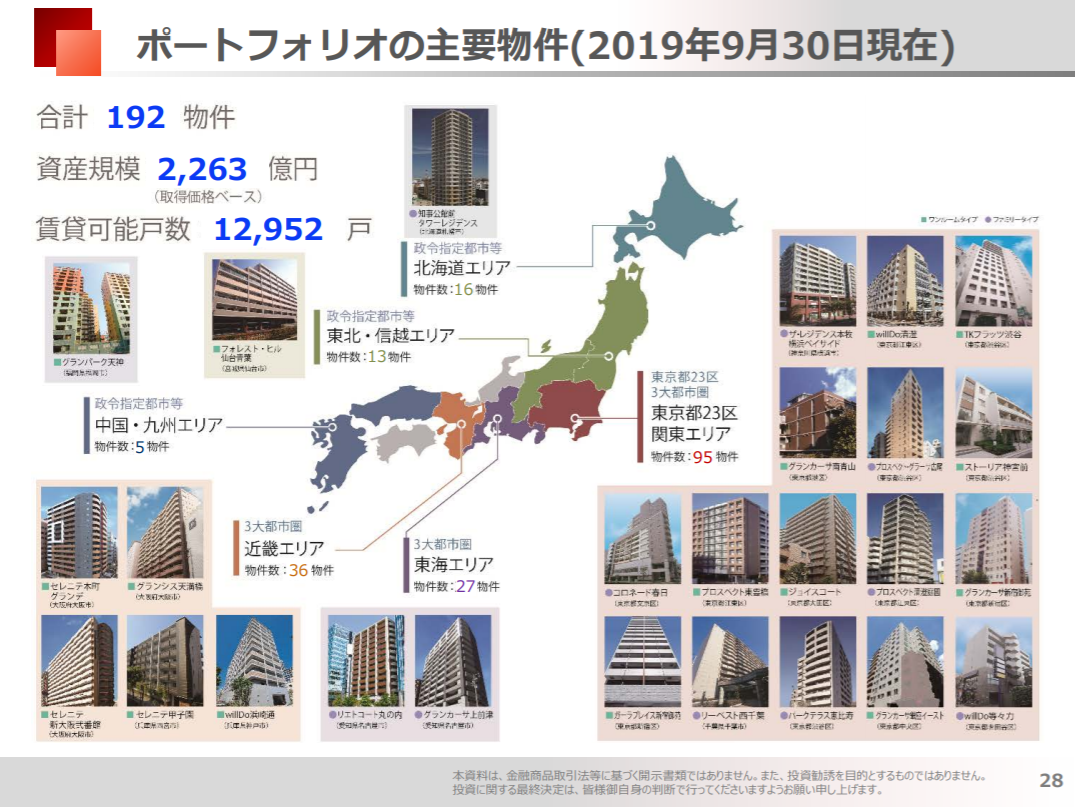

こちらは、大和証券グループがスポンサーの住宅特化型リートです。

住宅に特化している分、景気変動の影響を受けにくいため、今回のコロナウィルス危機のようなことが起きた場合でも安定した配当を期待できます。

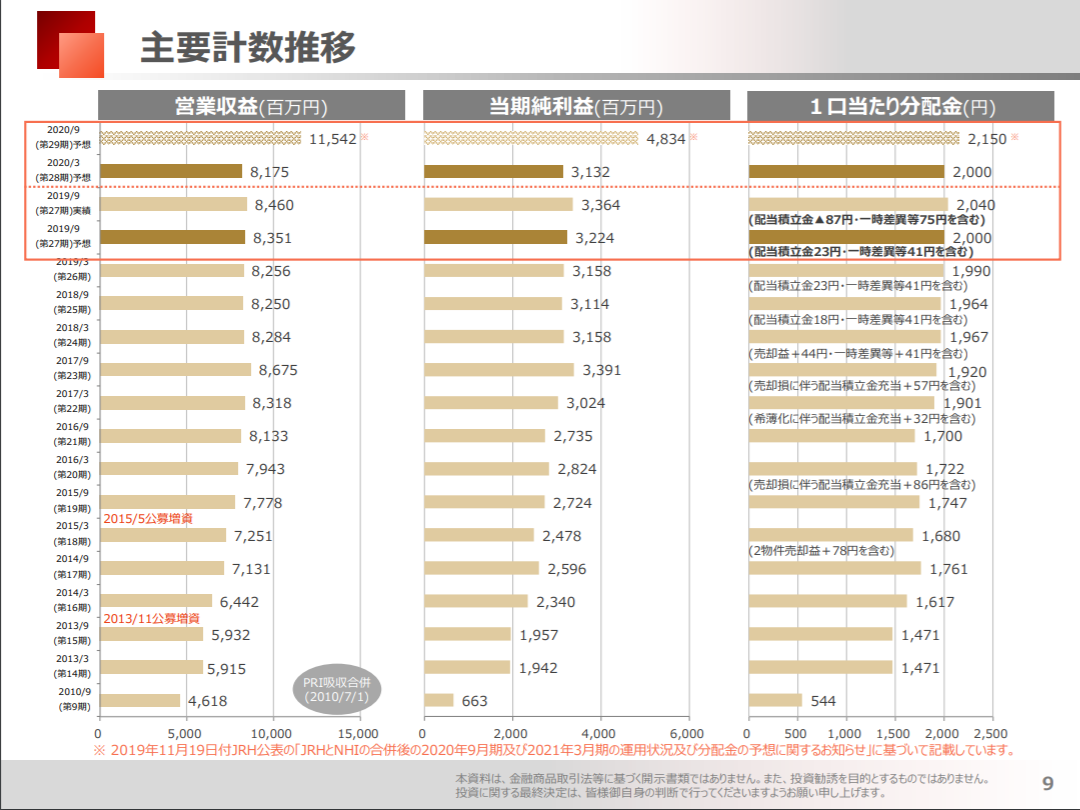

こちらの銘柄も、最近10年間もの長きにわたり、安定して配当を増やし続けています。

こちらの銘柄は、①住宅特化型特有の安定した配当、②大手スポンサーの安心感、③過去10年の安定したパフォーマンス、④利回り4%台と高配当など、コロナウィルス問題が起きた今でも精神的に買いやすい材料がそろっていると思います。

なお、今年4月に、同じ大和証券グループがメインスポンサーの「日本ヘルスケア投資法人」との合併が決まっており、一般住宅に高齢者向け施設などを加えた新たなポートフォリオとなる予定です。

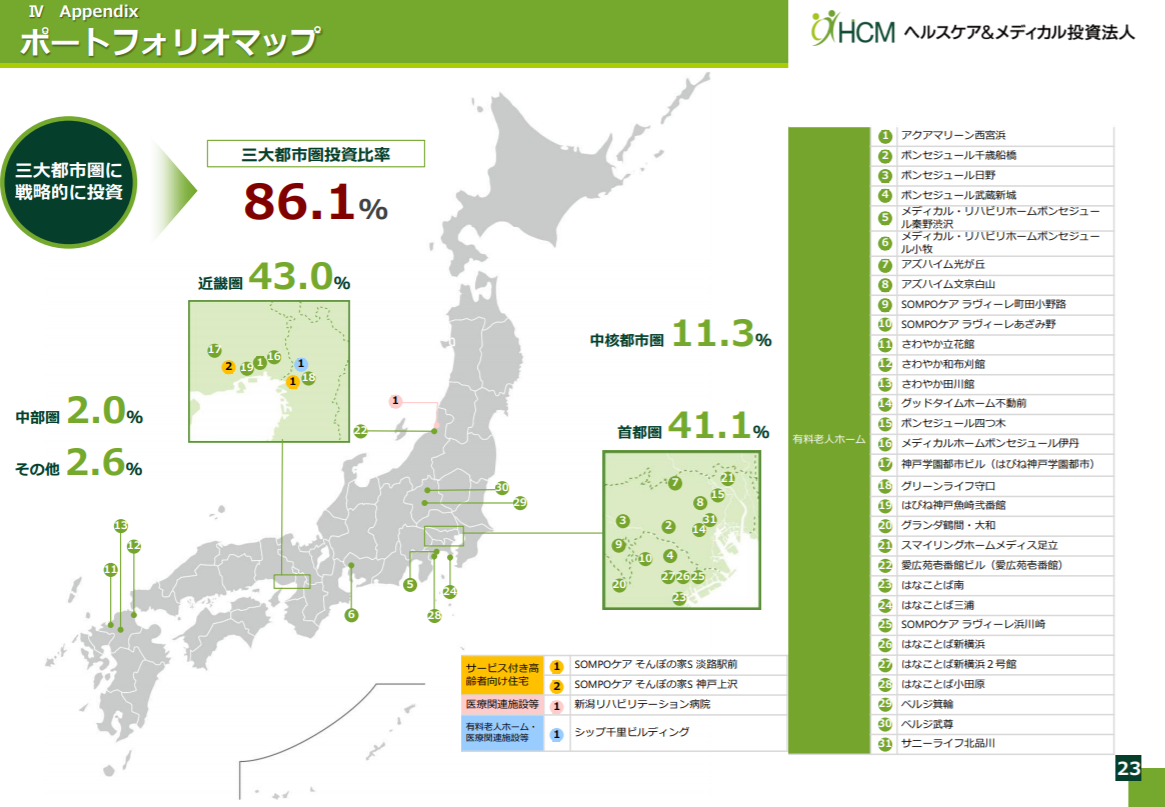

3.ヘルスケア&メディカル投資法人(3455)

- 投資口価格:126,500円

- 時価総額:393億円

- 分配金利回り:4.98%

- スポンサー(上位株主):シップヘルスケアホールディングス株式会社(33.3%) 、NECキャピタルソリューション株式会社 (33.3%)、株式会社三井住友銀行 (5%)、三井住友ファイナンス&リース株式会社 (4.8%)、SMBCフレンド証券株式会社 (4.8%)大和証券グループ本社

- 投資対象:ヘルスケア施設特化型

【ポイント】

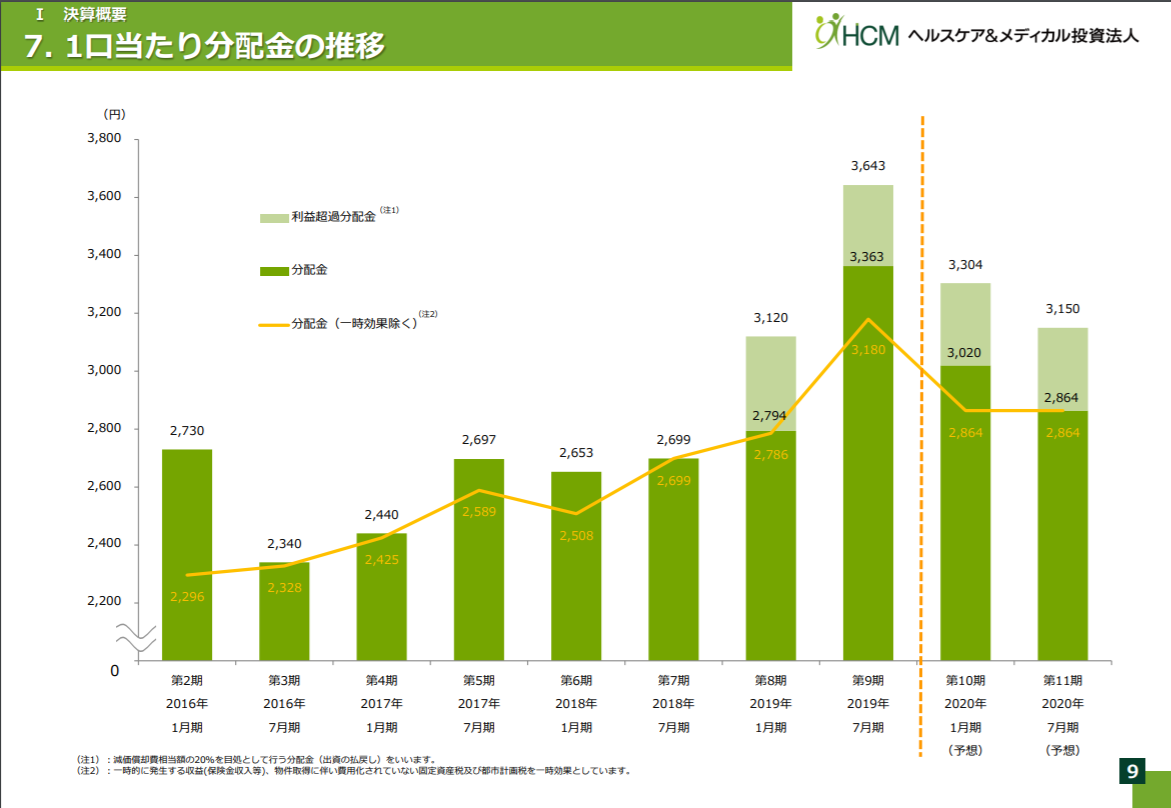

ヘルスケア施設に特化したリートです。

日本はこれから人口減少が進んでいくものの、高齢者は増加していくので、当リートの安定性や成長性は比較的高いと思います。

長期的な成長が見込まれる中、今回の価格急落により、約5%の利回りとなっています。

配当も過去から上昇傾向にあります。

三井住友銀行グループが株主に名を連ねており、今後の融資条件好転も見込まれるなど、長期的に安定したパフォーマンスが期待できると考えています。

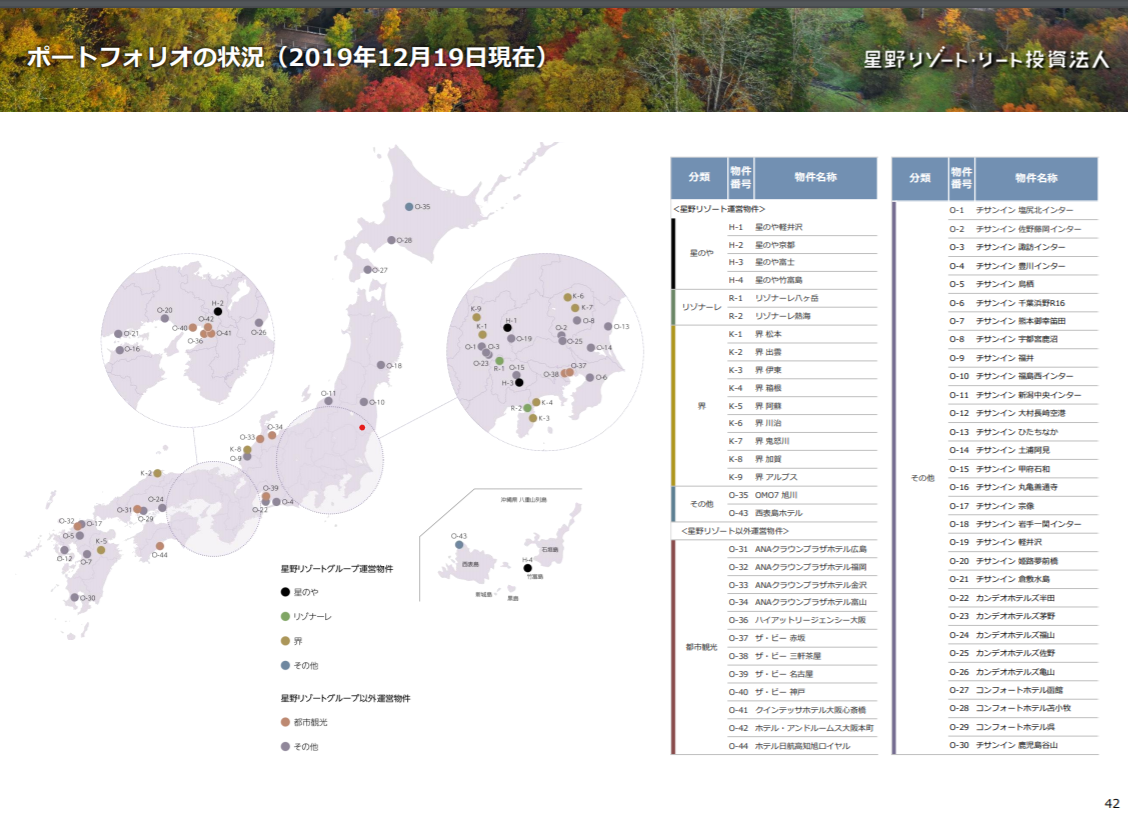

4.星野リゾート投資法人(3287)

【基本情報】

- 投資口価格:476,500円

- 時価総額:1,057億円

- 分配金利回り:5.56%

- スポンサー(上位株主):星野リゾート

- 投資対象:ホテル特化型

【ポイント】

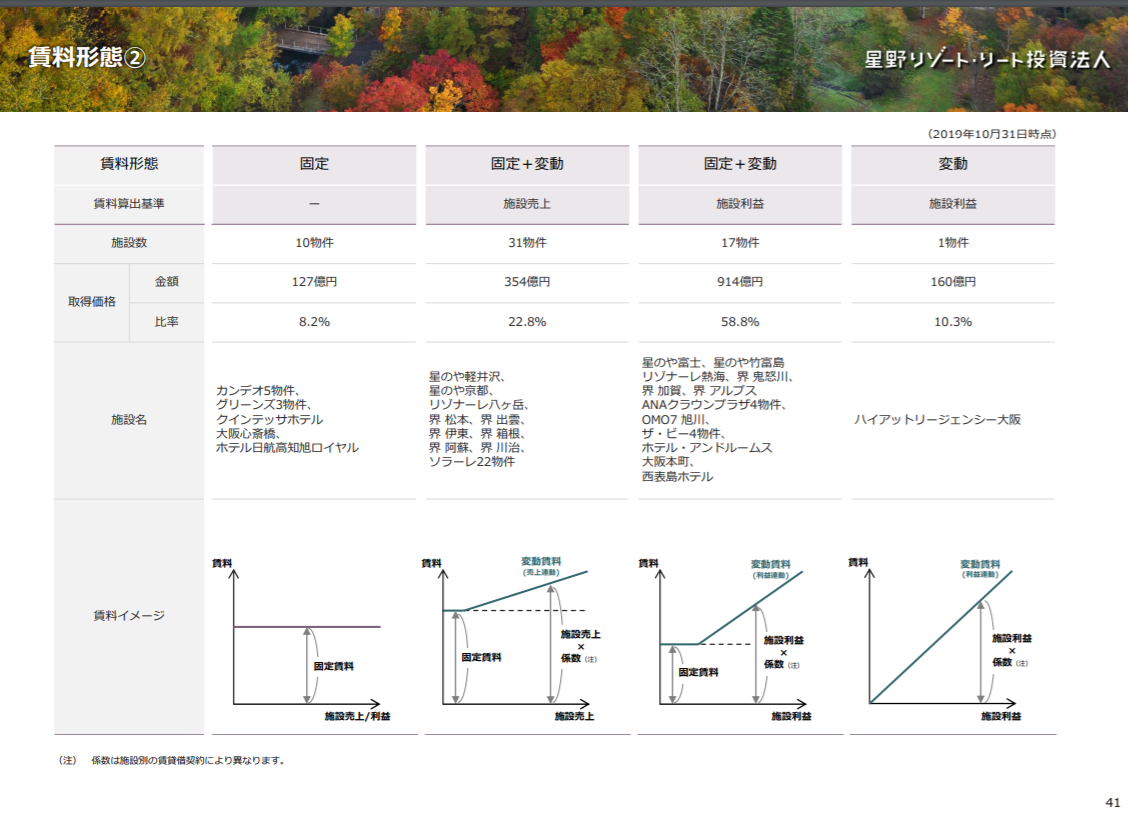

こちらは、有名な星野リゾートが運営する宿泊施設(ほしのや、リゾナーレ、界など)を多く保有しています。

ホテル特化型リートは、今回のコロナウィルス問題が拡大し始めた際、いの一番に売り込まれて利回りが上昇しました。

そこで、短期的には不安でも「インバウンド需要回復後、長期で見た際には高利回りで報われる」シナリオを描いていたのですが、その後にリート全体が急落したことから、他リートとの比較で「あえて買う理由」がなくなってしまったのは事実です。

ホテル型リートは賃料に占める変動賃料の割合が高くなっています。そのため、昨年までのように観光客が増えている局面では配当も増えていくのですが、今回のように観光客が一斉に活動を控えるような行動をとった場合にはリートの配当も激減します。

星野リゾート投資法人も賃料に占める変動賃料の割合が高く、短期的には配当の大きな減少が見込まれます。

それでも「星野リゾート」という強いブランドや世界観があり、将来的には5%以上の配当を期待できるので、将来的な成長を期待する人にとっては今回の局面、十分検討に値するのではないかと考えています。

==============================================

当ブログは、筆者の投資理由の整理および共有を目的に書かれたものであり、投資の勧誘または斡旋を⾏うものではありません。投資に関するご判断は投資家様ご自⾝の責任で⾏われますようお願い申し上げます。

本資料に記載されている内容は、その実現を保証するものではありません。実際の業績は、業界の状況、経済の状況、⾦融市場の動向の他、様々な要因によって⼤きく変動する場合があります。

予めご承知おき下さい。

==============================================

新型コロナショックで魅力を増すリート銘柄【おすすめ銘柄も】

新型コロナショックで魅力を増すリート銘柄【おすすめ銘柄も】 新型コロナショックで魅力を増した高配当銘柄

新型コロナショックで魅力を増した高配当銘柄 【株式投資】個別銘柄分析【3925 ダブルスタンダード】

【株式投資】個別銘柄分析【3925 ダブルスタンダード】 【大家主導】原状回復とは違うリフォームの取組み方

【大家主導】原状回復とは違うリフォームの取組み方 賃貸物件のリフォーム実施イメージ(フルリフォーム.Ver)

賃貸物件のリフォーム実施イメージ(フルリフォーム.Ver)