2020年「金」への投資環境

先日、このようなツイートをしました。

今年は「金」が注目を浴びそうです。株式価格の天井感を踏まえ「金投資」という話を耳にする機会が増えました。

昨年は、地政学リスクや流動性相場への懸念もあいまって、株式と金が両方上昇するなど、リスクオフに向けた動きも顕在化しています。— 投資家ユウスケ (@yuusukeinvestor) January 24, 2020

証券会社の話を聞いていても「金」を取り上げる機会が増えており、注目が高まる金融商品かもしれません。

そこで、2020年の金融環境も踏まえた「金」投資について整理します。

目次

2020年「金」への投資環境

金融商品としての「金」の特徴

- インフレに対応

- 地政学リスクへの対応

- 株式との相関が低い

- 低金利政策との相性が良い

1.インフレに強い

金は実物資産のため、インフレになり物価が上がると、金の価格も上がる傾向にあります。金の保有により、インフレによる資産の目減りを防ぐことが期待できます。

2.地政学リスクへの対応

「有事の金」と呼ばれているように、金は地政学リスク(世界の戦争や政情不安)が顕在化したときに買われる傾向があります。

2019年末にかけて、イランとアメリカが対立し一触即発の状態になった際も、金価格は上昇しました。

3.株式との相関が低い

期間20年間でみた場合の株式と金の相関係数はほぼ0となっており、無相関の関係にあります。

相関係数は、1から-1の範囲で示され、以下の関係性を示します。

- 相関係数が1に近いほど、株式価格と同じ動きをする(株価が下がれば金価格も下がる)

- 相関係数が-1に近いほど、株式価格と逆の動きをする(株価が下がれば金価格が上がる)

無相関ということは、株式価格と無関係の動きをするので、株式の暴落時などにも金価格が引きずられないため、分散効果を享受することができます。

4.低金利政策との相性が良い

「金」は金利を生まない資産なので、金利が上がると相対的な魅力が低くなり、金利が下がると相対的な魅力が高まります。

そのため、市場金利が低下局面になると金の魅力が高まり、金が買われやすい環境となります。

2020年の「金」の動向は

- 金融緩和(流動性相場)からもたらされる株高への不安

- ブレグジット、イラン問題、コロナウィルス、米大統領選などの不透明感

- 不安要素を織り込む形で、投資先としての金の存在感が増す

1.金融緩和(流動性相場)からもたらされる株高への不安

現在、米国のダウが最高値付近に位置するなど、株高の状態にありますが、世界の経済指標は鈍化の傾向を強めています。

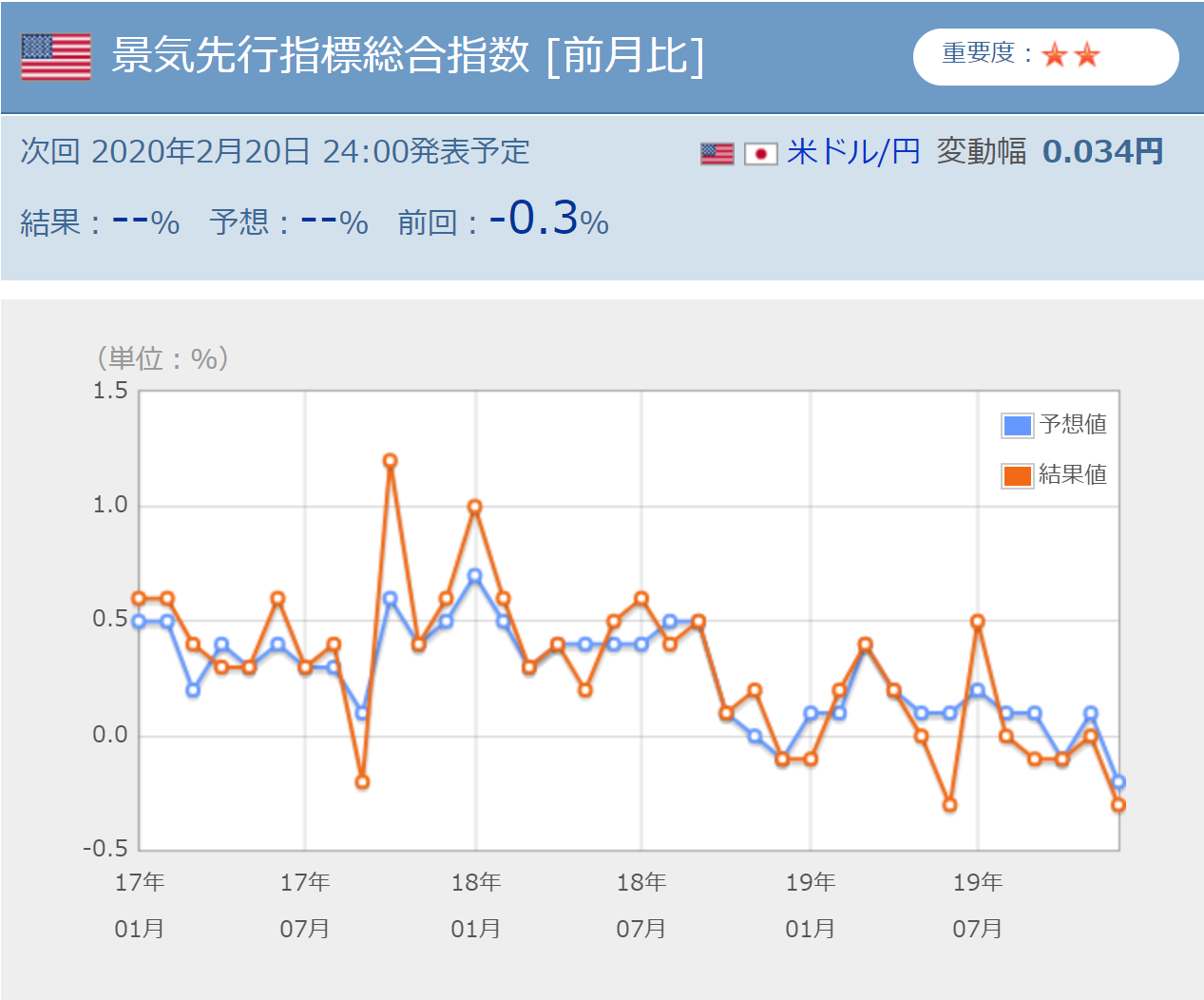

下の図は、アメリカの景気先行指標の総合指数ですが、低下傾向にあります。

現在の株価は世界の景気拡大ではなく、中央銀行の金融緩和策によってもたらされているという見方が強いです。

アメリカでは、昨年FRBが3度の利下げを実施するとともに、短期金利の安定が目的ではありますが、月間600億ドルの短期証券買入れを今年6月まで継続することを表明しており、FRBのバランスシート拡大は継続します。

そのため、年前半は金融政策のサポートを享受することが期待できます。

2019/10/12【日経新聞】 FRBが資産購入再開、金利安定へ短期債月600億ドル

一方、年後半にかけては、金融政策のスタンス次第で株価への下押し圧力が強まる可能性があります。

2.ブレグジット、コロナウィルス、米大統領選などの不透明感

イラン問題はひとまず収束しましたが、イギリスの「ブレグジット」、中国の「コロナウィルス」、アメリカの「大統領選挙」など世界の地政学リスクは高まりつつあります。

こうした不透明感は、今年1年間継続する可能性が高いものと考えています。

3.低金利の継続

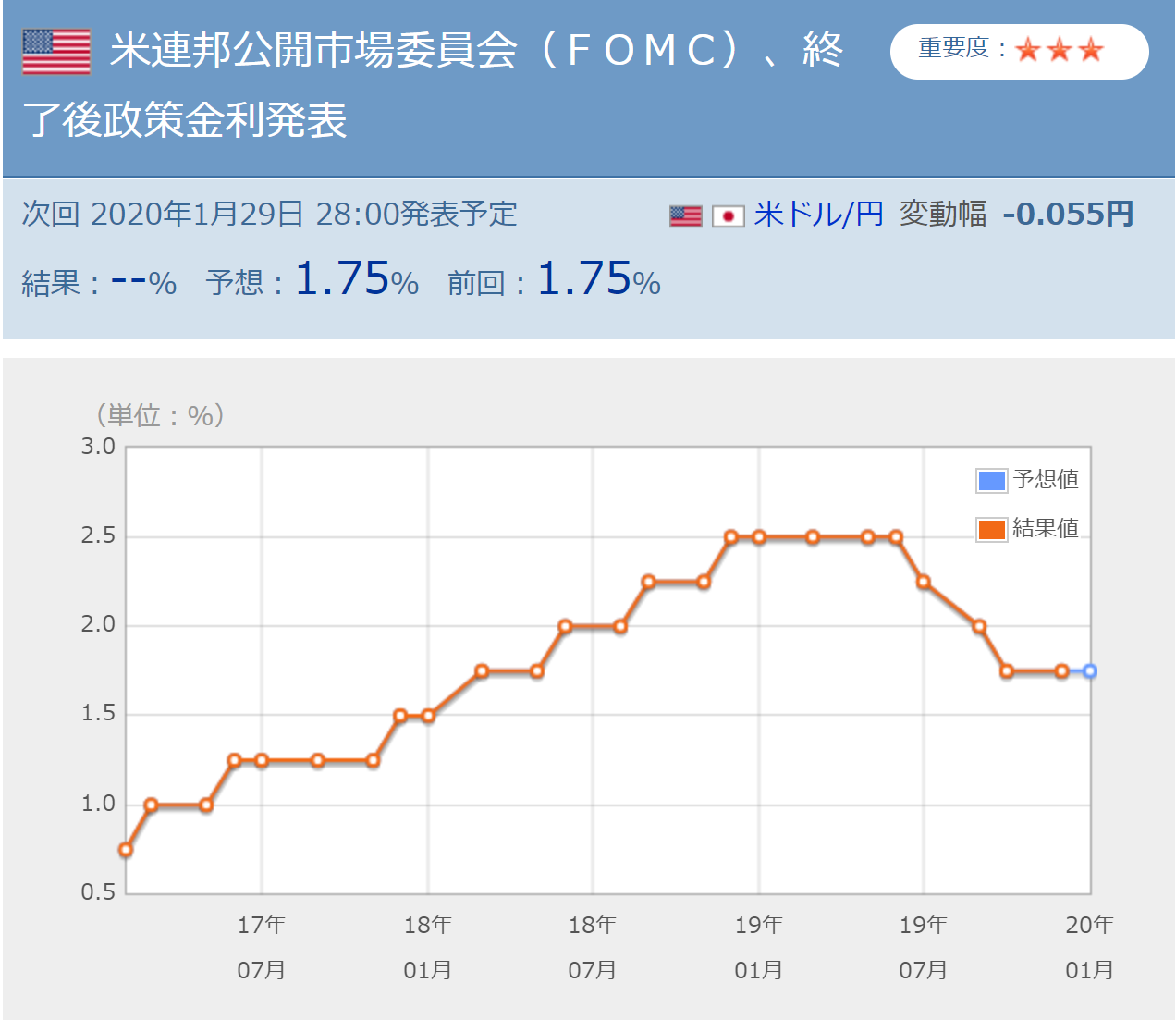

景気拡大の鈍化局面では、政策金利の上昇余地はほぼなく、横ばいから緩和の方向でしばらく推移するものと見込まれます。

そのため、低金利の状況がしばらく続く可能性が高く、金という商品の相対的な魅力も高水準のまま推移するものと考えられます。

【参考:FFレートの推移】

「金融緩和による株高」「将来の不安要素を織り込む金高」の両立

上記の不安要素を織り込む形で金価格は、昨年から上昇傾向にあります。

目先では「株高」と将来の不安を織り込んだ「金高」という状況が併存する可能性が高いと考えています。

2020年にポートフォリオに金を加えて分散を効かせる戦略が、多くの金融関係者の口から聞かれるようになっており、結果として今年は金が買われやすい環境になるのではないかと考えます。

今年は、注目を浴びる機会が増えそうですね。

新型コロナショックで魅力を増すリート銘柄【おすすめ銘柄も】

新型コロナショックで魅力を増すリート銘柄【おすすめ銘柄も】 新型コロナショックで魅力を増した高配当銘柄

新型コロナショックで魅力を増した高配当銘柄 【株式投資】個別銘柄分析【3925 ダブルスタンダード】

【株式投資】個別銘柄分析【3925 ダブルスタンダード】 【大家主導】原状回復とは違うリフォームの取組み方

【大家主導】原状回復とは違うリフォームの取組み方 賃貸物件のリフォーム実施イメージ(フルリフォーム.Ver)

賃貸物件のリフォーム実施イメージ(フルリフォーム.Ver)